Las fintech en Latinoamérica están empezando a explotar. Este segmento que cada vez cuenta con mas emprendedores en la región crece año a año.

En esta oportunidad, Finnovista ha desarrollado los deferentes mapas del sector fintech en América Latina, en especial en los mercados de las fintech en México, Brasil, Colombia, Chile, Argentina, Ecuador y Perú.

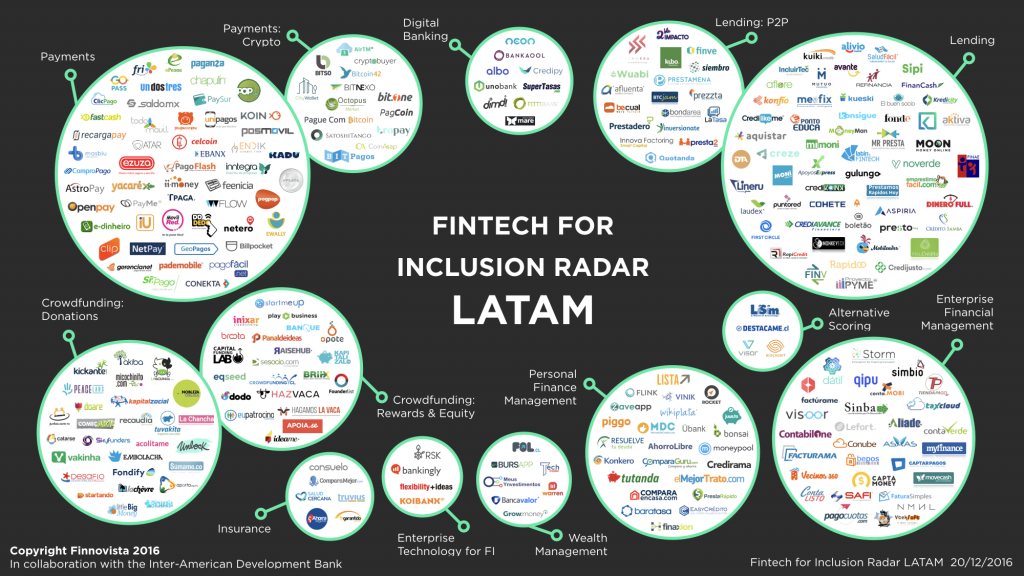

Mapa fintech Latinoamérica

Finnovista ha realizado el primer estudio de innovación Fintech de América Latina que sirve a los no-bancarizados o sub-bancarizados (‘Fintech for Inclusion Radar LATAM’).

Este radar de innovación Fintech complementa a los previamente realizados por Finnovista sobre México, Brasil, Colombia, Argentina, Chile, Ecuador y Perú.

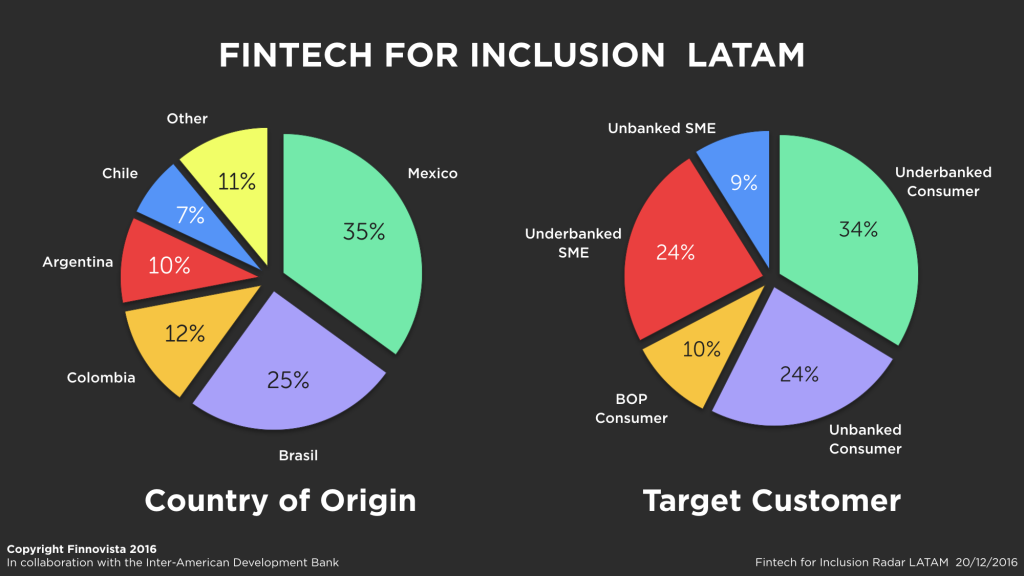

El 40% de las startups Fintech monitorizadas por Finnovista en la región buscan atender como su principal cliente a consumidores o Pymes no bancarizados o sub-bancarizados.

Los menores costes para la distribución digital de servicios financieros, así como la mejora en el desarrollo de evaluaciones de riesgo han facilitado el surgimiento de servicios orientados a la base de la pirámide de manera más accesible.

No es fortuito, por lo tanto, que diversos gobiernos en la región estén considerando el desarrollo de las Fintech como uno de los principales pilares para la disminución de la exclusión financiera.

Se han identificado más de 400 startups con propuestas de valor orientadas hacia consumidores o pymes con pobre o nulo acceso a servicios financieros.

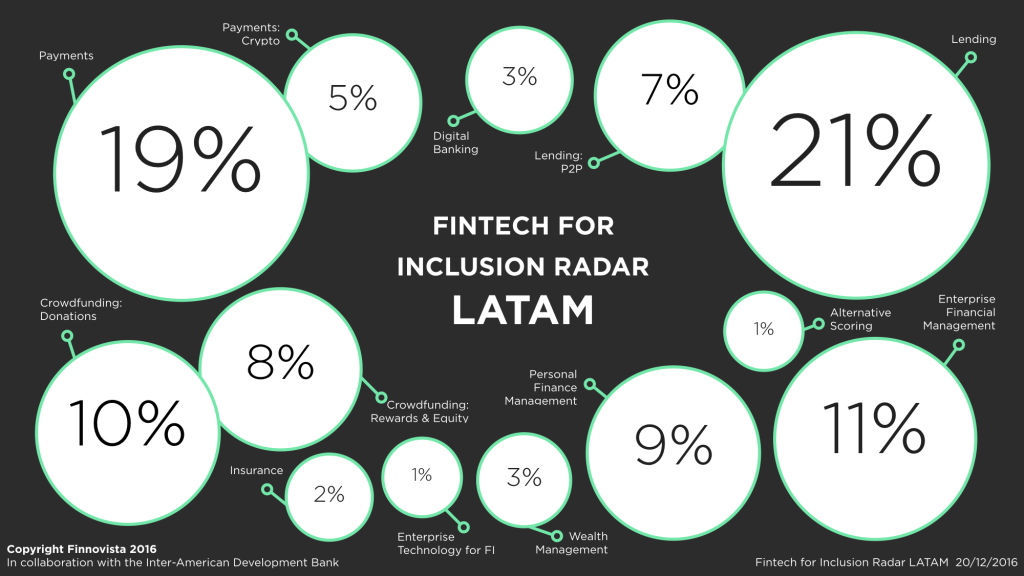

Estas empresas se distribuyen en 10 grandes segmentos, sobresaliendo en primer lugar el de Préstamos (Lending).

El acceso al crédito, y en general a mecanismos de financiación alternativa, adquiere mayor relevancia al ser una necesidad latente de los sectores relegados por las entidades financieras tradicionales.

El tercer mayor segmento de este radar está conformado por las plataformas de Crowdfunding con 18%, las cuales mediante donaciones y otorgamiento de recompensas o acciones, facilitan el acceso a recursos financieros que de otra forma no estarían disponibles para consumidores y pymes.

Así, de manera conjunta estos dos segmentos contabilizan 45% del total de las startups destacadas en este radar.

El segundo segmento más importante es el de Pagos (Payments) con 24% de las compañías identificadas.

La disposición de mecanismos de pago y de transferencia de dinero para los sectores no bancarizados o sub-bancarizados, ya sea de forma mediante pagos móviles, en terminales punto de venta, o incluso mediante nuevas tecnologías como Bitcoin, ha jugado un rol esencial como promotor de la disminución de la exclusión financiera en la región.

El mapa se complementa con otros 7 segmentos que muestran que desde otro tipo de servicios se puede también promover la inclusión financiera, democratizando su acceso:

- Gestión de Finanzas Empresariales (Enterprise Financial Management),

- Gestión de Finanzas Personales (Personal Financial Management),

- Bancos Digitales (Digital Banking),

- Gestión Patrimonial (Wealth Management),

- Seguros (Insurance),

- Soluciones de Scoring Alternativo (Alternative Scoring)

- Tecnologías Empresariales para Entidades Financieras.

Para la realización de este ejercicio se consideraron startups Fintech de 13 países diferentes de América Latina, a saber: Argentina, Brasil, Chile, Colombia, Costa Rica, Ecuador, Guatemala, Honduras, México, Paraguay, Perú, Uruguay y Venezuela.

Destacando como país con mayor número de compañías en este radar México, (35%), seguido por Brasil (25%) y en tercer lugar, por Colombia (12%).

Mapa de fintech extranjeras en Latam

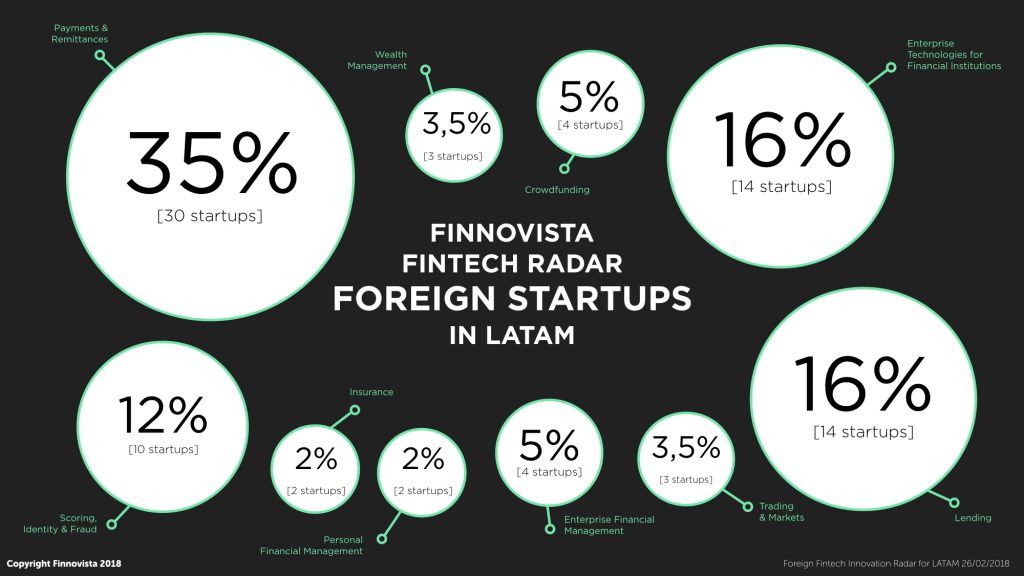

Un dato muy interesante es el Fintech Radar Foreign Startups in Latam donde se han identificado un total de 86 startups Fintech extranjeras que ofrecen sus servicios en América Latina.

El 65% de ellas proceden de Europa, principalmente del Reino Unido (38%), España (31%) y Alemania (9%); mientras que el 31% del total proceden de Estados Unidos y Canadá, principalmente de California (30%) y Florida (19%); mientras que tan solo el 4% de las 86 startups identificadas proceden de Asia (Singapur y Filipinas).

Los cinco países principales donde hay una mayor operación de startups Fintech extranjeras son los siguientes:

- México 74%

- Brasil 46%

- Colombia 35%

- Perú 33%

- Argentina 27%

- Chile 22%

- Ecuador 15%

- Guatemala 14%

- Uruguay 12%

- Costa Rica 12%

- República Dominicana 12%

- Panamá 11%

- Venezuela, Bolivia, Guyana, Surinam, Haití, El Salvador, Honduras, Nicaragua, Paraguay, Belice, Barbados y Jamaica inferior al 10%

Los segmentos Fintech en los que operan estas compañías. Los cuatro segmentos principales de las startups Fintech extranjeras identificadas son los siguientes:

- Pagos y Remesas, abarcando un 35% de las startups identificadas

- Tecnologías Empresariales para Instituciones Financieras (ETFI), con un 16 % de las startups

- Préstamos, también con un 16% de las startups Fintech

- Puntaje, Identidad y Fraude, suponiendo un 12% de las startups extranjeras

Los restantes seis segmentos Fintech quedan todos por debajo del 10% de las startups identificadas en el análisis.

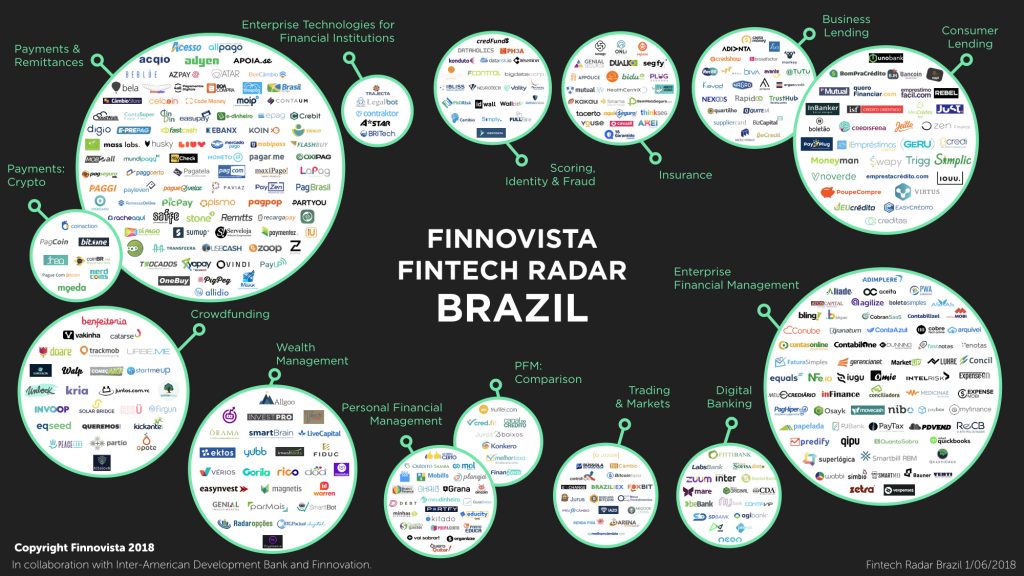

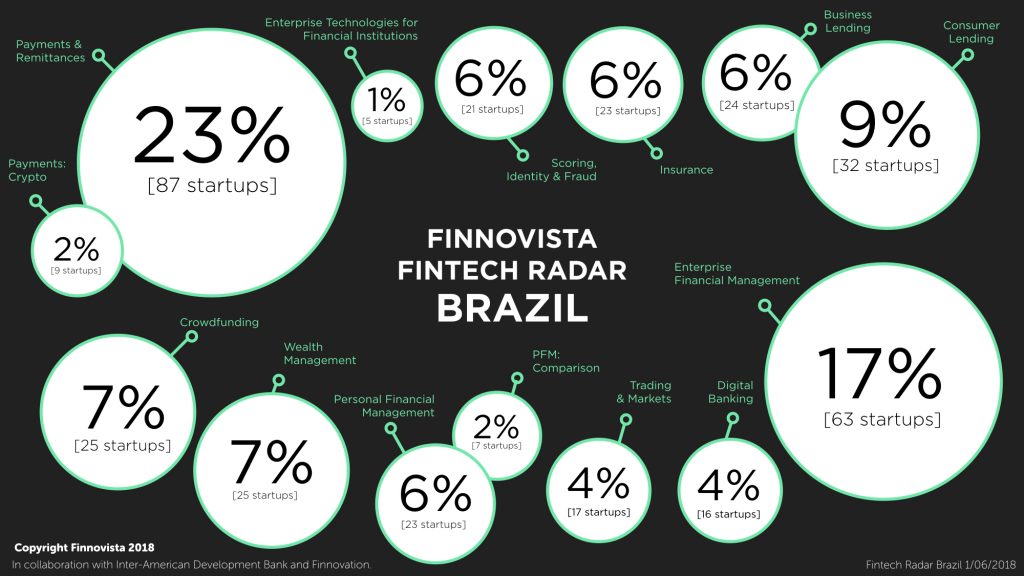

Mapa fintech Brasil

El mapa de las fintech en Brasil muestra 377 startups en diferentes 16 segmentos dentro del ecosistema, liderando el ecosistema latinoamericano.

Esta nueva cifra supone un aumento en número de startups en el ecosistema Fintech de Brasil de 158 y un crecimiento anualizado del 48%.

Actualmente los seis segmentos principales en Brasil son:

- Pagos y Remesas, abarcando el 25% del total con 96 startups

- Gestión de Finanzas Empresariales, con un 17% del total al contar con 63 startups

- Préstamos, suponiendo un 15% del total con 56 startups

- Gestión de Finanzas Personales, que abarca un 8% del total con 30 startups

- Crowdfunding y Gestión Patrimonial, suponiendo un 7% del total con 25 startups cada uno

- Seguros

- Puntaje alternativo, Identidad y Fraude

- Trading y Mercados de Capitales

- Banca Digital

- Tecnologías Empresariales para Instituciones Financieras

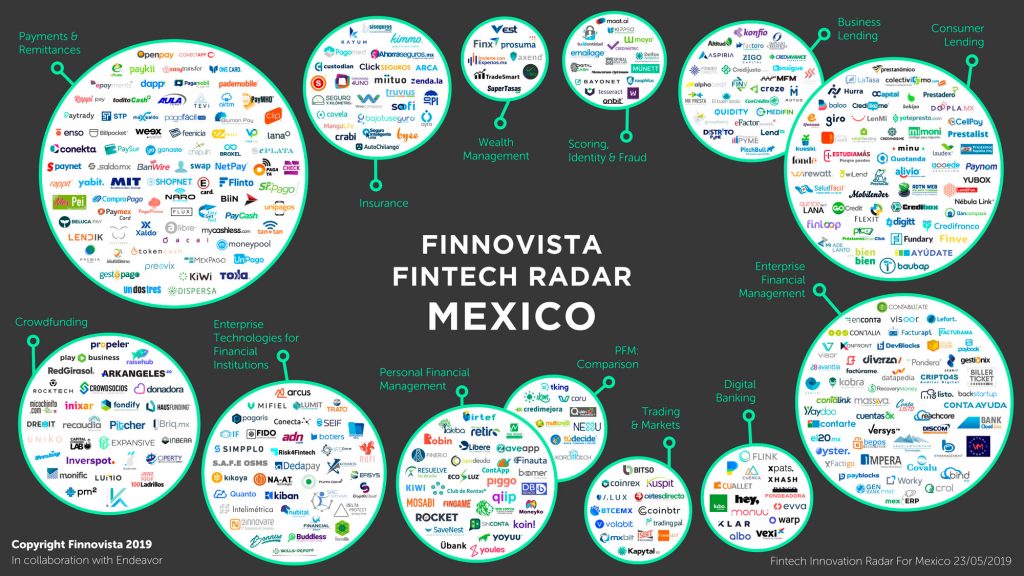

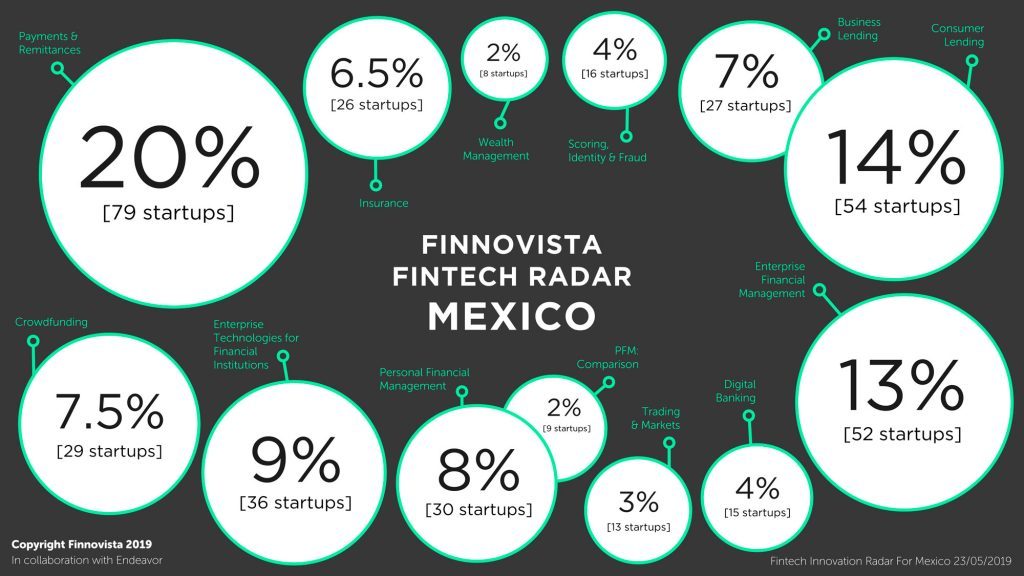

Mapa fintech México

En esta nueva edición del Fintech Radar, el ecosistema Fintech México incrementa su tamaño hasta alcanzar las 394 startups Fintech.

México se primero superando a Brasil, y se transforma en el mayor ecosistema Fintech de la región con casi 400 startups Fintech.

Por orden de relevancia, la distribución observada de las startups Fintech en México es la siguiente:

- Préstamos, con 81 startups (20.6%)

- Pagos y Remesas, con 79 startups (20.1%)

- Gestión de Finanzas Empresariales (EFM), con 52 startups (13.2%)

- Gestión de Finanzas Personales (PFM), con 39 startups (9.9%)

- Tecnologías Empresariales para Instituciones Financieras (ETFI), con 36 startups (9.1%)

- Crowdfunding, con 29 startups (7.4%)

- Seguros, con 26 startups (6.6%)

- Puntaje, Identidad y Fraude, con 16 startups (4.1%)

- Bancos Digitales, con 15 startups (3.8%)

- Trading y Mercados de Capitales, con 13 startups (3.3%)

- Gestión Patrimonial, con 8 startups (2.0%)

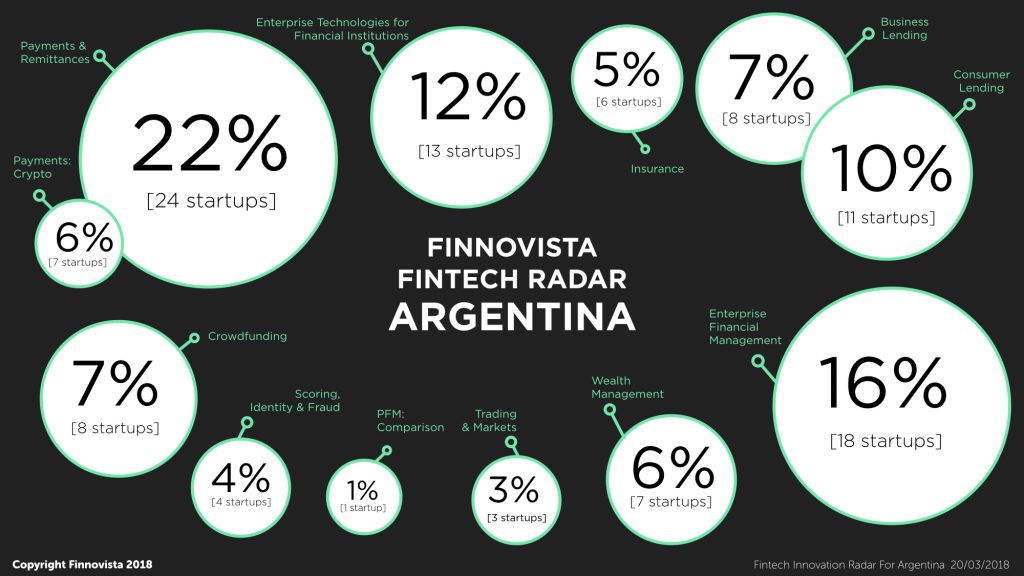

Mapa fintech Argentina

El Fintech Radar Argentina ha identificado 110 startups Fintech a través de 10 segmentos, lo que representa un aumento en el número de startups Fintech del 83%.

Esta cifra consolida a Argentina como el cuarto ecosistema Fintech más importante de América Latina, recuperando la posición por encima de Chile.

Actualmente los cuatro segmentos principales de Fintech en Argentina en cuanto a número de startups son los siguientes:

- Pagos y Remesas, con 31 startups, representando un 28% del total

- Préstamos, con 19 startups, lo que supone un 18% del total

- Gestión de Finanzas Empresariales, con 18 startups, un 16% del totalTecnologías Empresariales para Instituciones Financieras, acumulando 13 startups, un 12% del total

- Crowdfunding, con 8 startups, abarcando un 7% del total

- Gestión Patrimonial, con 7 startups, un 6% del total

- Seguros, con 6 startups, representando un 5% del total

- Puntaje, Identidad y Fraude, con 4 startups, un 4% del total

- Trading y Mercados Financieros, acumulando 3 startups, un 3% del total

- Gestión de Finanzas Personales, con 1 startup, un 1% del total.

Al comparar el crecimiento de los segmentos respecto a la edición anterior del Fintech Radar Argentina, llama la atención el imponente crecimiento de los segmentos de Préstamos, con un crecimiento del 138% al pasar de 8 a 19 startups, y Crowdfunding, que se duplica al pasar de 4 a 8 startups.

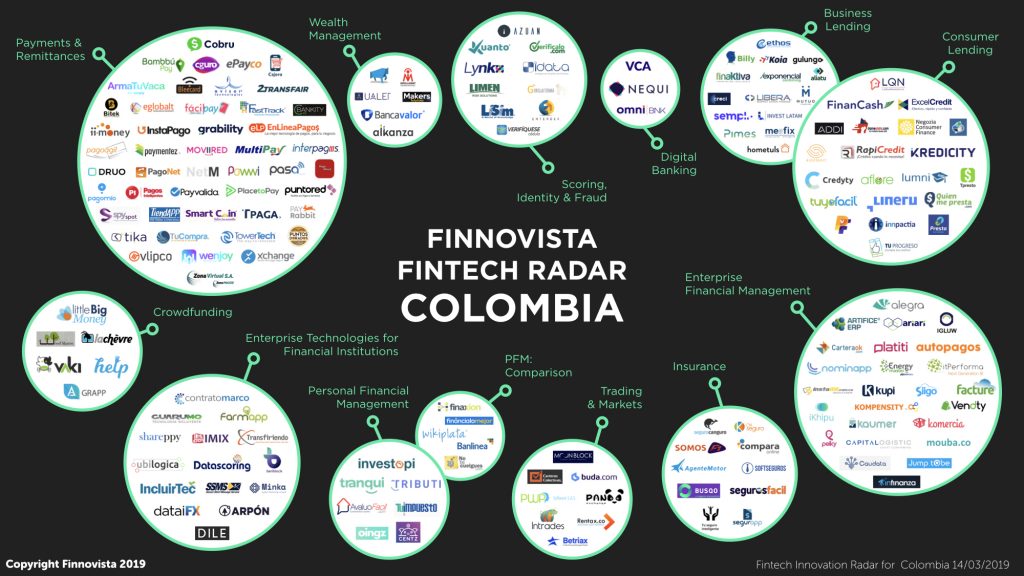

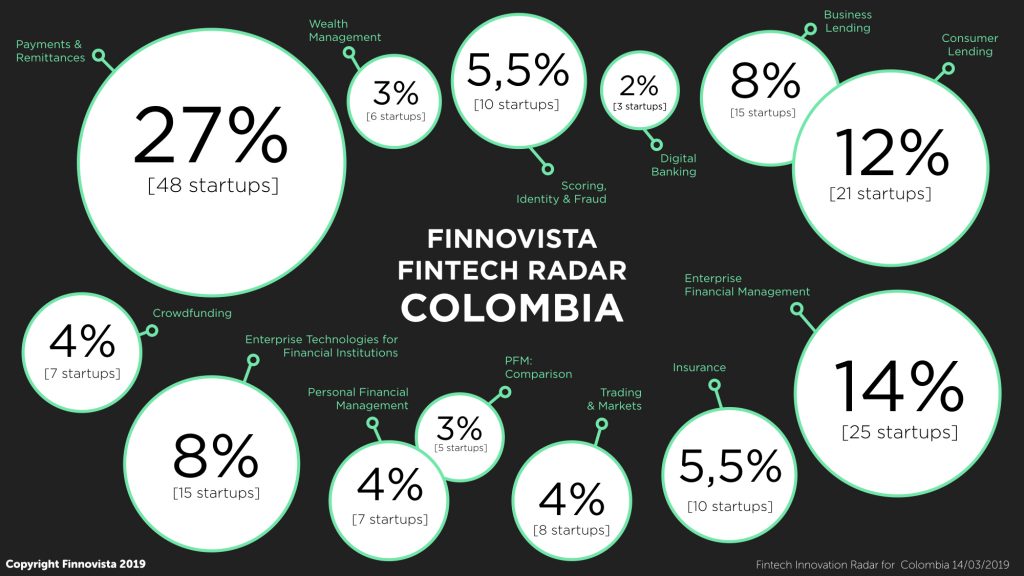

Mapa fintech Colombia

En Colombia, el ecosistema Fintech incrementó su tamaño hasta alcanzar las 180 startups Fintech tras la creación de 78 nuevas startups. Actualmente los siete segmentos principales en Colombia son:

- Pagos y Remesas, con 48 startups, un 27% del total

- Préstamos, con 36 startups, abarcando el 20% del total

- Gestión de Finanzas Empresariales, que con 25 startups supone el 14% del total

- Tecnologías Empresariales para Instituciones Financieras (ETFI), con 15 startups, un 8% del total

- Gestión de Finanzas Personales, con 12 startups, que supone un 7% del total

- Seguros, con 10 startups, un 5.50% del total

- Puntaje, Identidad y Fraude, también con 10 startups, un 5.50% del total.

Los restantes cuatro segmentos emergentes quedan todos ellos por debajo del 5% de las startups identificadas en el análisis:

- Trading y Mercados de Capitales, con 8 startups, un 4% del total

- Crowdfunding, con 7 startups, un 4% del total

- Gestión Patrimonial, con 6 startups, un 3% del total

Banca Digital, con 3 startups, que supone un 2% del total del ecosistema.

En el último año y medio fueron 22 startups las que cesaron sus operaciones en Colombia, lo que supone un ratio de mortalidad del 18% desde nuestra publicación anterior.

Sin embargo, en el último año y medio nacieron 78 nuevas startups y el ecosistema experimentó un crecimiento neto del 45%, dando lugar a una tasa de crecimiento anual del 29%.

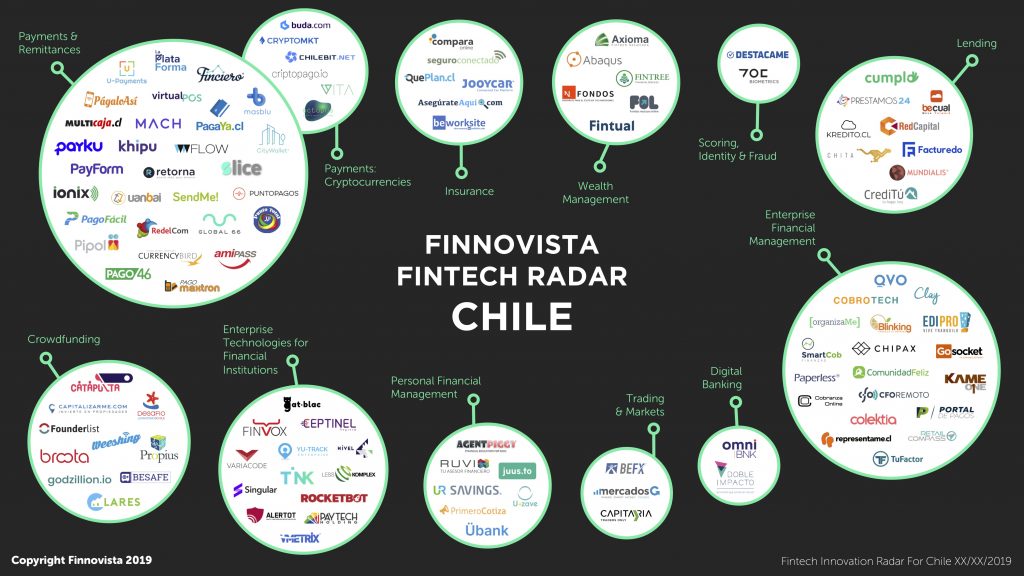

Mapa fintech Chile

El sector Fintech en Chile registró un crecimiento del 49% del número de startups en los 18 meses, pasando de 75 en diciembre de 2017 a 112 en junio de 2019.

El segmento de Pagos y Remesas (Payments & Remittances) continúa siendo predominante al agrupar el 31,3% de las startups identificadas (35 startups), seguido por el segmento de Gestión de Finanzas Empresariales (Enterprise Financial Management) que hoy contabiliza 17% (19 startups) manteniéndose también en segunda posición.

Sin embargo, se observa que una mayor actividad en el segmento de Tecnologías Empresariales para Instituciones Financieras (ETFI) ha desplazado al segmento de Crowdfunding, tomando así el tercer lugar dentro del ecosistema chileno con el 11,6% (13 startups).

Por orden de relevancia, la distribución de las startups Fintech en Chile es la siguiente:

- Pagos y Remesas, con 35 startups (31,3%)

- Gestión de Finanzas Empresariales (EFM), con 19 startups (17%)

- Tecnologías Empresariales para Instituciones Financieras (ETFI), con 13 startups (11,6%)

- Crowdfunding, con 10 startups (8,9%)

- Préstamos, con 9 startups (8%)

- Gestión de Finanzas Personales (PFM), con 7 startups (6,3%)

- Seguros, con 6 startups (5,4%)

- Gestión Patrimonial, con 6 startups (5,4%)

- Trading y Mercados de Capitales, con 3 startups (2,7%)

- Puntaje, Identidad y Fraude, con 2 startups (1,8%)

- Bancos Digitales, con 2 startups (1,8%)

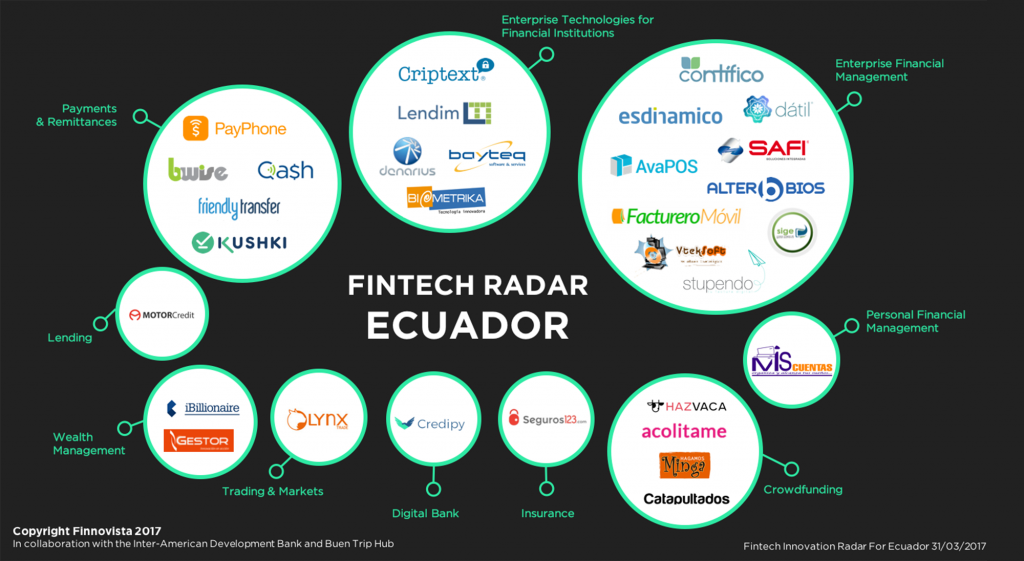

Mapa Fintech Ecuador

El último mapa construido es el Fintech Radar de Ecuador, que ha crecido de manera sustancial en el último año. Entre otras startups, podemos encontrar innovadores proyectos como la plataforma de pagos Kushki Pagos; o el primer neobanco de Ecuador, Credipy.

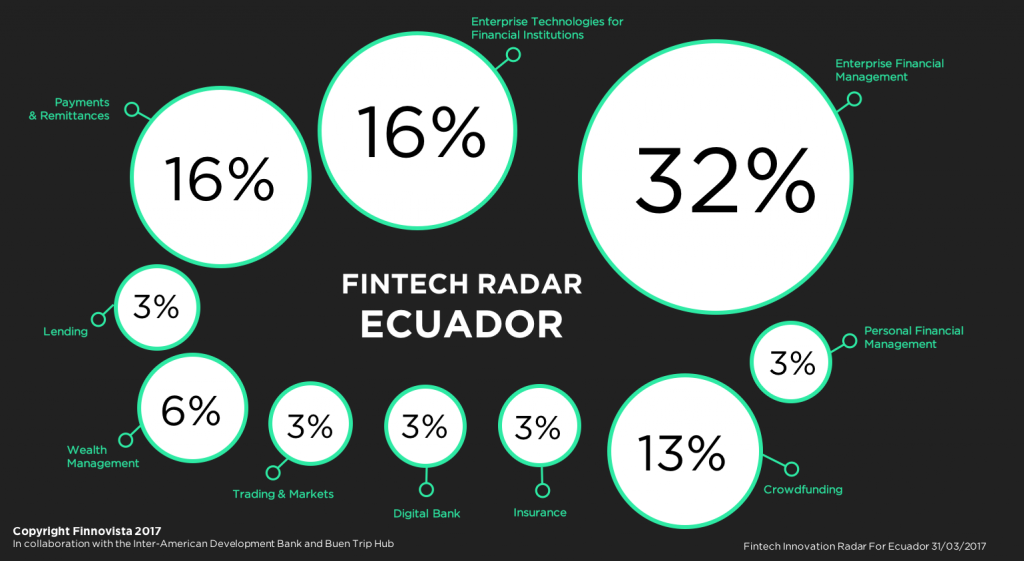

El Fintech Radar Ecuador cuanta con 31 startups Fintech en el país, donde la gran mayoría de las startups Fintech se encuentran dentro del segmento denominado Gestión de Finanzas Empresariales (Enterprise Financial Management), abarcando un 32% de las startups identificadas.

En segundo lugar, se posiciona el segmento Tecnologías Empresariales para Instituciones Financieras (Enterprise Technologies for Financial Institutions) a la par con el segmento de Pagos y Remesas (Payments and Remittances), ambos con un 16% de las startup Fintech identificadas dedicadas a ellos.

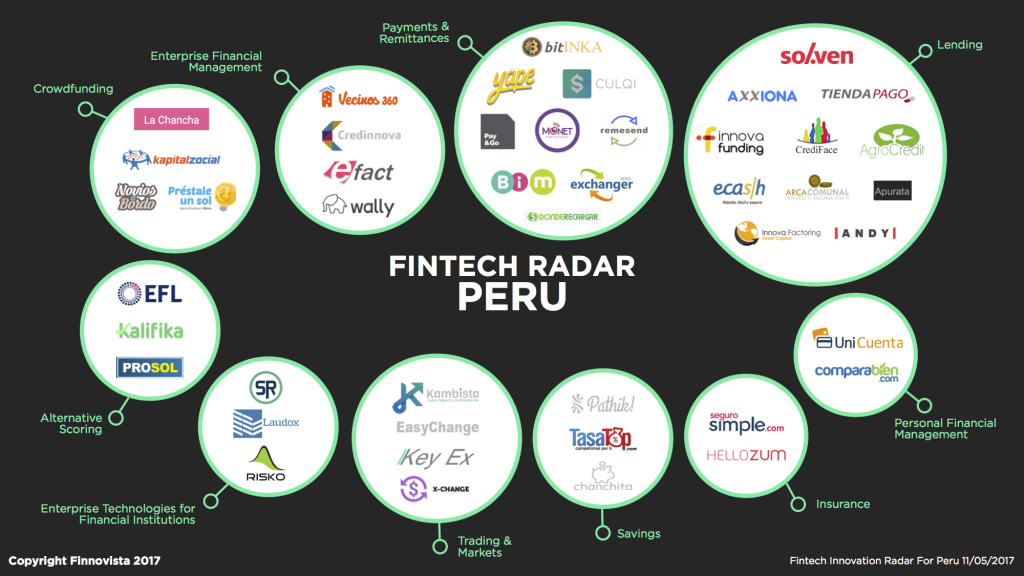

Mapa fintech Perú

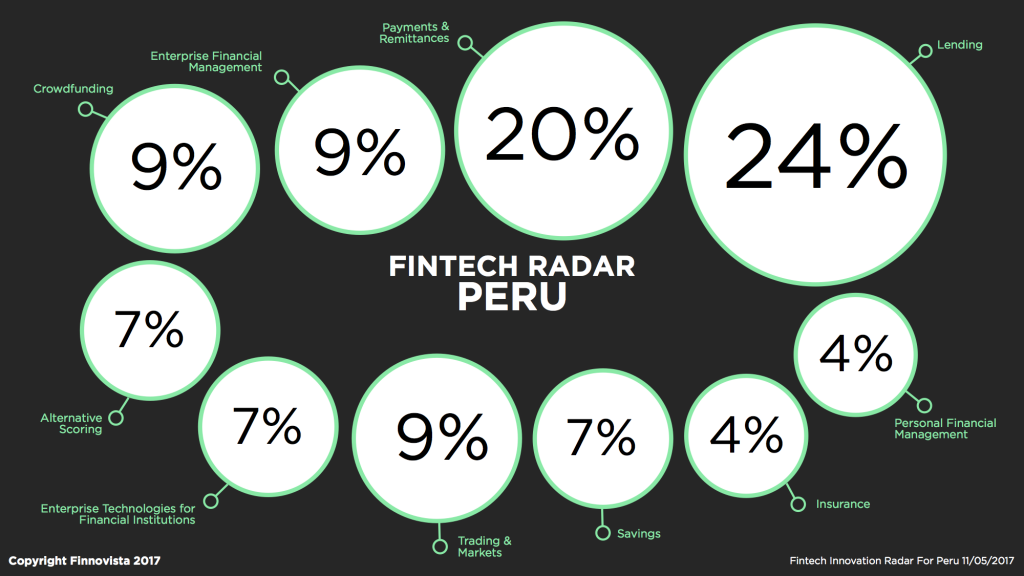

En el Fintech Radar Perú se ha identificado el segmento de Préstamos en Línea (Lending) como el segmento Fintech dominante en Perú, agrupando al 24% de las startups identificadas. En segundo lugar, se encuentra el segmento de Pagos y Remesas (Payments and Remittances) que agrupa al 20%.

El resto de las startups Fintech peruanas se agrupa en los segmentos de Financiamiento Colectivo (Crowdfunding) Comercio y Mercados (Trading & Markets) y Gestión de Finanzas Empresariales (Enterprise Financial Management), los tres con un 9%; seguido por los segmentos de Tecnologías Empresariales para Instituciones Financieras (Enterprise Technologies for Financial Institutions), Ahorros (Savings) y Calificación Crediticia Alternativa (Alternative Scoring), cada uno de estos segmentos agrupando un 7% de las startups identificadas.

Los segmentos con menos startups identificadas son el de Seguros (Insurance) y el de Gestión de Finanzas Personales (Personal Financial Management) agrupando cada uno solamente al 4% de las startups Fintech peruanas.